Graças a Thomas Piketty e aos seus colegas que recolheram um volume impressionante de dados, a questão das desigualdades tornou-se um tópico importante. Mas, na ausência de uma explicação conclusiva, as suas recomendações não vão à raiz do fenómeno.

Esta contribuição propõe um exame crítico da grelha teórica de Piketty e, em seguida, um esboço de uma análise alternativa. Para além do carácter forçosamente técnico desta discussão, há questões programáticas que serão evocadas na conclusão.

A teoria eclética de Thomas Piketty

Podemos partir aqui do que Piketty chama a primeira “lei fundamental” do capitalismo no seu livro O capital no século XXI. Ele afirma que o lucro (prof) é calculado aplicando ao capital (K) a taxa de lucro (r), a que Piketty prefere chamar taxa de rendimento. Temos assim que prof = r.K. Foi já muitas vezes assinalado que não se trata de uma lei mas de uma relação contabilística que se deveria escrever antes de forma inversa de maneira a reencontrar a definição clássica da taxa de lucro como a relação entre o lucro e o capital, que preferiríamos escrever como r = prof/K.

Ora, a regra da leitura pouco habitual adotada por Piketty não permite analisar conjunturas concretas, o que se pode demonstrar aplicando-a à fase de restauração das taxas de lucro em França entre 1982 e 1989. Os dados de Piketty[1] mostram que a parte dos lucros no rendimento nacional passou, entre estas duas datas, de 23,1% a 32%, ou seja uma subida de 39%. Como se decompõe esta subida? A relação entre capital e rendimento mais ou menos constante neste mesmo período, passando de 3,74 a 3,82 (ou seja uma subida de 2%). A taxa de retorno passou de 6,2% a 8,4%, uma subida de 36%.

É apenas uma constatação estatística. Se for lida à maneira de Piketty, dir-se-á que a taxa de lucro aumentou, resultando num aumento da parte dos lucros, para um capital que apenas progrediu ligeiramente. Um economista convencional (seja qual for a sua orientação) dirá que o aumento da parte do lucro conduziu a um aumento da taxa do lucro. Esta leitura está em conformidade com as particularidades deste período, que ficou marcado por uma política de austeridade rigorosa que fez baixar a parte dos salários e assim aumentar a dos lucros. O crescimento da taxa de lucro que se observa é assim apenas o resultado deste movimento brusco na partilha do valor acrescentado entre capital e trabalho.

A leitura em sentido inverso de Piketty seria apenas aceitável se a taxa de lucro fosse determinada “noutro lugar”, por exemplo através da “produtividade marginal do capital”, como professa a teoria neo-clássica. No Capital no século XXI, Piketty discute esta teoria e parece emitir reservas face aos “modelos económicos mais simples”, segundo os quais “a taxa de rendimento do capital deveria ser exatamente igual à produtividade marginal do capital” (p. 336). Um pouco a seguir parece duvidar de novo: “o rendimento médio do capital r – supondo que seja igual à produtividade marginal do capital”(p. 341).

Contudo, estas reservas não impedem Piketty de se referir explicitamente à teoria neo-clássica. Tal é muito claro numa apresentação[2] na qual resume o seu modelo desta forma: “a questão de saber se um aumento do rácio capital/rendimento b conduz a um aumento da parte dos lucros depende da elasticidade da substituição do capital pelo trabalho: se ela é superior a 1, então a baixa de r = Fk é menor que a subida de b, de forma a que a parte dos lucros aumente”. Ora, o hieróglifo Fk designa a produtividade marginal do capital. A fórmula r= Fk significa que a taxa de lucro é igual a esta produtividade marginal do capital, dito de outra forma que é um atributo “técnico” do stock de capital, o “seu rendimento”.

E Piketty acrescenta: “É exatamente o que se passou nos anos 1970-1980”. Assim a baixa da parte dos salários neste período explicar-se-ia segundo ele devido à elasticidade da função de produção ser superior a 1 (o que é, já agora, contestado pela maior parte dos estudos). Isto equivale a dizer que a taxa de exploração, porque é disso que se trata, é determinada pelas propriedades da função de produção.

É neste ponto que emerge o ecletismo desenfreado de Piketty. Depois de ter relacionado a taxa de lucro com parâmetros tecnológicos, não teme dizer o contrário, afirmando que a taxa de rendimento do capital depende de “numerosos parâmetros tecnológicos, psicológicos, sociais, culturais, etc., cuja conjunção parece geralmente desembocar num rendimento da ordem de 4%-5%» (p. 572). Manifestamente, isto não é uma teoria.

Como explicar a concentração de património?

Até aqui, o modelo teórico de Piketty trata das desigualdades de rendimento entre capital e trabalho. Mas é preciso explicar as desigualdades de património. A resposta de Piketty está fixada numa fórmula cabalística: r>g, na qual r é a taxa de rendimento do capital e g a taxa de crescimento da economia. A ideia subjacente é simples: r determina o crescimento do património e g a do rendimento. Quando r é superior a g, o património aumenta mais rapidamente do que o rendimento, o que conduz a aumentar a concentração da riqueza. É para Piketty uma outra “lei fundamental” do capitalismo, que resume com esta fórmula lapidar, tirada de uma apresentação já citada: “em regime permanente, o nível de concentração da riqueza é uma função crescente da diferença entre r e g”.

Vamos tentar aplicar esta regra ao caso da França no período 1980-2010 procedendo por etapas. Num primeiro tempo (gráfico A), constatamos que a relação não funciona: a parte dos 10% mais ricos (Top10) aumenta, enquanto que a diferença entre r e g se reduz tendencialmente a partir de 1990 (é sem dúvida o lado marxista de Piketty).

Numa contribuição anterior, tínhamos calculado, a partir dos dados da Insee, uma taxa de lucro R a partir apenas do capital envolvido na produção. Observámos então (gráfico B) que existe uma correlação satisfatória entre o Top10 e a diferença entre esta taxa de lucro e a taxa de crescimento. A regra seria então mais R>g.

A questão é assim a de medida estatística da taxa de lucro em Piketty. Se se compara a sua taxa de rendimento r com a taxa de lucro R calculada a partir do capital produtivo, observa-se um distanciamento muito claro entre as duas séries. A taxa de rendimento de Piketty cai durante a última década, enquanto que a taxa de lucro também desce mas muito menos (gráfico C).

A fonte do afastamento entre estas duas medidas da taxa de lucro é bastante fácil de identificar. Provém da definição demasiado ampla de capital de Piketty, que junta ao capital produtivo todos os ativos suscetíveis de providenciar um rendimento. No Capital no Século XXI, define capital como “o conjunto dos ativos não humanos que podem ser possuídos e trocados num mercado. O capital abrange, nomeadamente, o conjunto do capital imobiliário (imóveis, casas) utilizado para o alojamento e do capital financeiro e profissional (edifícios, equipamentos, máquinas, patentes etc.) utilizado pelas empresas e administrações” (p. 82). E Piketty assume plenamente o que é porém um erro teórico flagrante “para simplificar a exposição, utilizaremos as palavras capital e património como sinónimos perfeitos” (p. 84).

O capital assim definido diverge do capital produtivo sempre que os preços das outras componentes (alojamento, ativos financeiros, etc.) aumente mais rápido que o preço do capital produtivo. O gráfico D mostra desta forma que a diferença entre as duas medidas da taxa de lucro cresce ao mesmo tempo.

Top10: a parte dos 10% mais ricos no património total r: taxa de rendimento de Piketty R: taxa de lucro clássica (fonte: Insee) g: taxa de crescimento Plog: preço relativo do alojamento (fonte: OCDE)

Uma grelha de leitura alternativa

Portanto, a explicação de Piketty não funciona por razões que têm a ver com a sua definição errónea do capital. É por isso útil esboçar uma abordagem alternativa. Retomamos aqui uma contribuição precedente que propunha um esquema explicativo muito simples. Consiste em postular que a parte dos rendimentos que chegam aos mais ricos depende de dois fatores:

-

a baixa da parte salarial;

-

a política de distribuição dos lucros das empresas.

Esta hipótese de trabalho assenta numa leitura do funcionamento do capitalismo neoliberal que gira em torno de dois “factos estilizados” mais importantes. O primeiro é a baixa da parte dos salários no valor acrescido das empresas que conduz a um aumento da parte dos lucros. Ora, este não conduz a um crescimento do investimento mas a uma maior distribuição de dividendos. A base a qual se desenvolvem as desigualdades é assim a baixa da parte dos salários, dito de outra forma o aumento da taxa de exploração. Depois, a mais-valia assim feita e não investida vai parar aos bolsos dos detentores de ativos financeiros que vão poder engrossar o seu património.

Uma aplicação em França

Conforme ao nosso pequeno modelo, utilizaremos duas variáveis tiradas das contas nacionais elaboradas pelo Insee. A primeira (parsal) é a parte dos salários no valor acrescentado das sociedades não financeiros. A segunda (distrib) é a relação entre os rendimentos distribuídos por estas sociedades e a sua massa salarial; é um indicador simples da arbitragem entre acionistas e assalariados. A variável a explicar (Top10) será a parte dos 10% mais ricos no rendimento nacional, tal como a calcula um estudo detalhado do World Inequality Database sobre o período 1900-2014.3 Os dados utilizados são visualizados no gráfico apresentado em baixo que segue a evolução da parte do Top10 e a das variáveis explicativas: parte dos lucros e taxa de redistribuição. As variáveis são normalizadas (“centralizadas e reduzidas”) de forma a facilitar a sua comparação.

Constata-se que a parte do Top10 aumenta, estando sujeita a flutuações bastante amplas, até à crise. A seguir de 2009, orienta-se para a baixa. A parte do lucro aumenta fortemente no decurso dos anos 1980, depois estabiliza e baixa com a entrada e crise. Por fim, a taxa de distribuição do lucro aumenta continuamente até à crise, em seguida baixa muito claramente.[4] Esta apresentação gráfica permite realçar um resultado importante: a subida de escada da parte do lucro durante os anos 1980 (devido à política de austeridade salarial) levou a um aumento equivalente da parte do Top10 no rendimento.

Podemos agora proceder à estimativa econométrica deste pequeno modelo que conduz à equação apresentada no quadro em baixo.

Os coeficientes são todos significativos e, como mostra o gráfico em baixo, a equação da conta corretamente da evolução da parte do Top10 entre 1978 e 2014.

O caso dos Estados Unidos

Partiremos aqui do gráfico clássico elaborado pelo EPI (Economic Policy Institute), um think tank que analise desde 1986 a situação da classe trabalhadora os Estados Unidos.5 Este gráfico sublinha a dissociação entre o salário e a produtividade do trabalho: a salário continua quase no mesmo ponto a partir dos anos 1970, enquanto que a produtividade do trabalho continua a aumentar. A diferença entre estas duas curvas mede a deslocação na partilha entre salários e lucro, dito de outra forma o aumento da taxa de exploração. É a primeira variável explicativa que vai ser batizada exploração.

Como no caso da França, a segunda variável explicativa diz respeito à distribuição dos dividendos em proporção do lucro. Utilizamos aqui os dados do BEA (Bureau of Economic Analysis) [6]. O gráfico abaixo segue a evolução da taxa de distribuição. Regista fortes flutuações (nomeadamente aquando da última crise) mas assinala-se uma clara inflexão em alta no início dos anos 1980, interrompida evidentemente durante a crise de 2008.

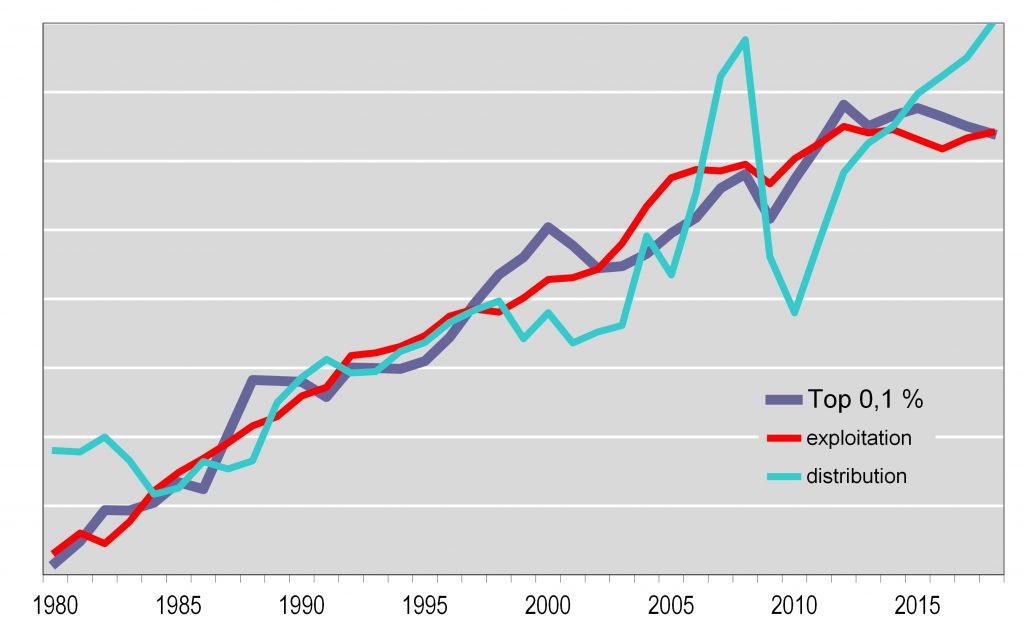

A variável aqui explicada é o Top 0,1%, dito por outras palavras, a parte da riqueza nacional detida pelos 0,1% mais ricos. [7] O gráfico abaixo segue as evoluções das variáveis tomadas em conta. Constata-se que evoluem alinhadamente.

Pode-se então proceder de novo à estimativa econométrica do nosso esquema. Ela conduz à equação apresentada no quadro em baixo.

Ainda aí, os coeficientes são todos significativos e, como mostra o gráfico em baixo, a esquação dá conta corretamente da evolução da parte do Top0,1 entre 1980 e 2018.

Que implicações programáticas?

As recomendações de Thomas Piketty para França ou as de Emmanuel Saez e Gabriel Zucman para os Estados Unidos resumem-se no essencial a uma reforma fiscal que permitiria reduzir as desigualdades de riqueza. Não se trata aqui de colocar em causa a sua legitimidade: isto seria evidentemente uma boa coisa! Mas é forçoso constatar que elas limitam-se a corrigir as desigualdades “depois do golpe” em vez de as tratar “na fonte”.

Esta abordagem é lógica, se considerarmos, como o faz Piketty, que as desigualdades são um fenómeno por assim dizer “natural” na medida em que resultam de mecanismo económicos que não se podem (ou não se quer) modificar. É por isso que é importante questionar os pressupostos teóricos de análises deste tipo. Se a nossa grelha de leitura estiver correta, se as desigualdades se alimentam no coração da produção, então é a este nível que é preciso trazer a transformação social. Esta deve visar modificar a partilha de riquezas criada entre o capital e o trabalho, uma vez mais, “na fonte”.

O projeto de “socialismo participativo” de Piketty não responde a este critério. De resto, dever-se-ia falar antes de “capitalismo participativo”, um projeto utópico que repousa essencialmente numa dupla reforma: da fiscalidade – ainda que radical – e da composição dos conselhos de administração das empresas. Nestes dois pontos, Piketty entra num detalhe absurdo, propondo por exemplo uma tabela muito precisa de imposto, com a crença ilusória de que isso poderia reforçar a credibilidade do seu modelo. E sobretudo há enormes lacunas neste projeto que nada diz, por exemplo, acerca do direito ao emprego (a não ser uma invocação abstrata dos benefícios da formação).

Diz-me o que propões, dir-te-ei qual a tua teoria. Todas as fraquezas do projeto de Piketty têm por base as imperfeições do seu modelo teórico e a sua incompreensão do que é o capitalismo.[8]

Texto publicado originalmente na revista Contretemps. Traduzido por Carlos Carujo para o Esquerda.net.

Notas

1. Quadros 5.3 e 6.6 d Le capital au XXIème siècle, acessíveis aqui.

2. Thomas Piketty, Capital in the 21st century, présentation, Colónia, dezembro de 2013.

3. Bertrand Garbinti, Jonathan Goupille-Lebret, Thomas Piketty, Inequality Dynamics in France, 1900-2014: Evidence from Distributional National Accounts, WID.world Working Paper, abril de 2017.

4. Este último resultado está contudo manchado por uma dúvida sobre os dados do Insee. Ver Michel Husson, Où sont passés les dividendes?, Alternatives économiques, 17 de outubro de 2018.

5. Ver aqui a última versão deste gráfico: EPI, The Productivity–Pay Gap, julho de 2019.

6. A taxa de distribuição é medida através da relação entre os dividendos líquidos pagos (net dividends) e os lucros depois de impostos (profits after tax with inventory valuation and capital consumption adjustments). Os dados provêm do quadro 1.16 do BEA.

7. Os dados são tirados de um documento recente de Emmanuel Saez e Gabriel Zucman, Trends in US Income and Wealth Inequality: Revising After the Revisionists, NBER, outubro de 2020. Podem ser descarregados aqui. Devemos agradecer a Gabriel Zucman por colocar à disposição estes dados na sua página de internet.

8. Esta crítica está desenvolvida mais longamente no livro co-redigido com Alain Bihr: Thomas Piketty, une critique illusoire du capital, Editions Page deux/Syllepse.