BES, crimes e cumplicidades: recordações da comissão de inquérito

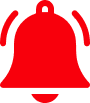

O organograma do Grupo Espírito Santo

O Estado e o BES – alguns exemplos

Rioforte: a empresa que nasceu da dívida (e uma explicação do tal passivo da ESI)

Espírito Santo Tourism: quanto vale uma empresa fantasma e quem a quer comprar?

BES: esquemas com offshores e ligações à Eurofin no início da década

Por que se fala tanto nas obrigações?

Agora sim, o “esquema” das obrigações

ES Bank (Panama): dever ao GES para emprestar ao GES

BES Angola: o elefante que ninguém quis ver

Álvaro Sobrinho: o dinheiro nunca saiu de Portugal?

Este esquema reflete a estrutura do grupo à data de 1 de janeiro de 2014, depois de ter sofrido várias alterações – que a complexificaram – em larga medida fruto das dificuldades económicas e de financiamento (em estreita medida fruto das necessidades de planeamento fiscal). Mas essa é uma outra história.

Nota: muito obrigada à Rita Gorgulho pela ajuda gráfica. Todos os erros que o esquema possa ter (esperemos que nenhum) são da minha absoluta responsabilidade. Os nomes e percentagens foram retirados de documentos oficiais, exceto no que diz respeito aos acionistas da Espírito Santo International (ESI). Por falta de outras fontes, os nomes que surgem ligados à ESI são sobretudo baseados em informações divulgadas pela comunicação social. Álvaro Sobrinho foi acionista mas vendeu a posição antes da crise do grupo.

Os negócios dos Espírito Santo com o Estado têm talvez a sua expressão mais gritante na intermediação do negócio dos submarinos, que rendeu 30 milhões de euros ao Grupo, entretanto repartidos pelos membros do Conselho Superior, entre outros. Mas este é apenas o caso mais conhecido.

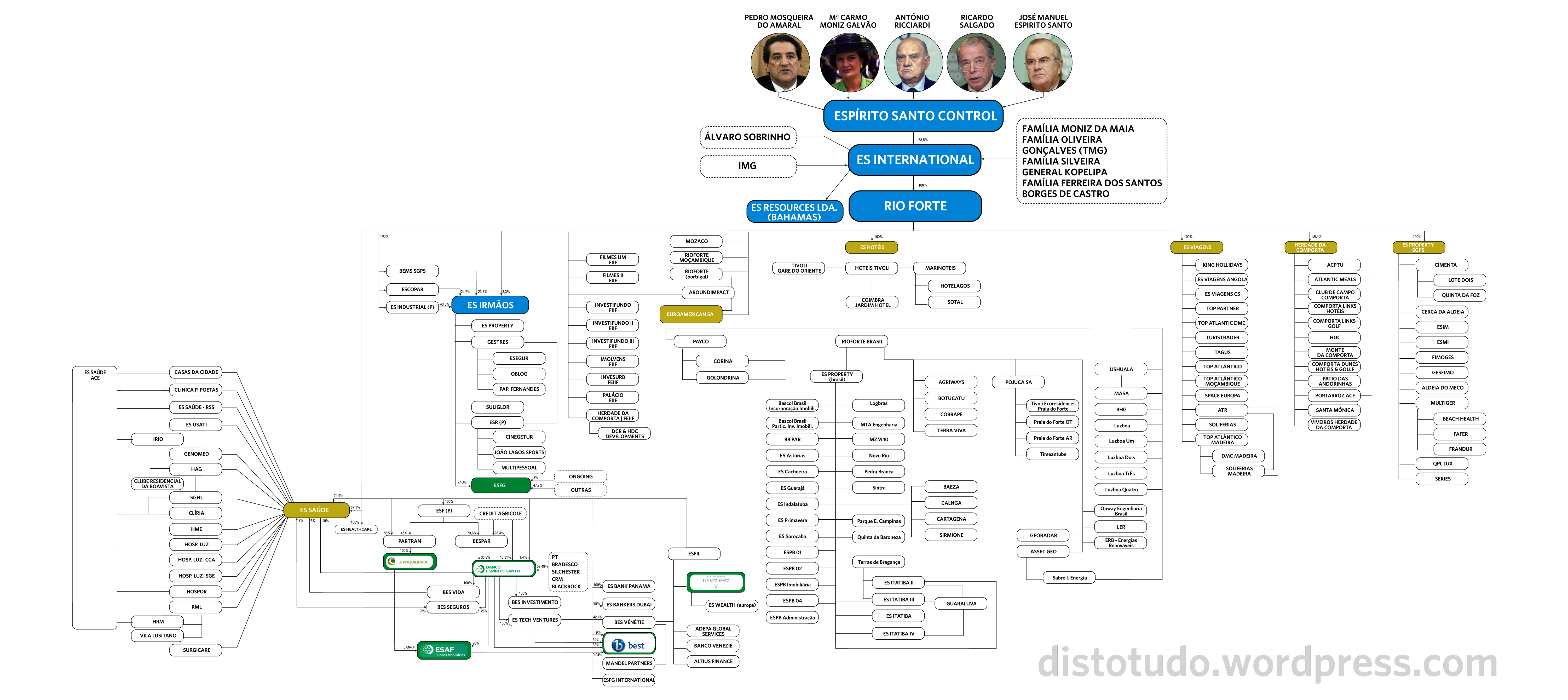

A revista Exame escrevia, no final de 2011, o seguinte acerca das Parcerias Público-Privadas: “cinco grupos e agrupamentos de empresas conseguiram ficar com cerca de 80% dos encargos líquidos totais do Estado nestes cerca de 36 contratos”. A repartição é a seguinte:

A números da altura, cabiam ao BES/GES receitas de 4737 milhões de euros, 1225 milhões já pagos à data (3512 milhões em falta), distribuídos pelos seguintes contratos:

Concessões Rodoviárias:

- Ascendi Beiras Litoral e Alta (173 km)

- Ascendi Costa de Prata (110 km)

- Ascendi Douro interior (242 km)

- Ascendi Grande Lisboa (23 km)

- Ascendi Grande Porto (56 km)

- Ascendi Norte (173 km)

- Ascendi Pinhal Interior (520 km)

- Lusoponte (Ponte 25 de Abril e Ponte vasco da Gama)

- SCUTVIAS (178 km)

- Vialitoral (44 km)

Transportes:

- Metro Transportes do Sul (o Metro Sul do Tejo)

Saúde:

- Hospital de Loures

Mas a relação económica entre o BES/GES e o Estado não se ficou pelas PPP. Há os negócios que facilitou, em que participou, muitos dos quais não conhecemos. E ainda os que conhecemos – os mais óbvios ligados às privatizações. Uma rápida visita à página do BESI, o banco de investimento do grupo, mostra as dezenas de transações ligadas ao estado ou a entidades públicas na montagem e participação de operações de financiamento, na assessoria financeira e nas maiores operações de privatização ocorridas em Portugal nas últimas três décadas.

A imagem a seguir resulta de uma pesquisa – não muito exaustiva – de aquilo a que gíria da banca de investimentos chama tombstones (literalmente), pedras tumulares. Parecem prémios ou certificados, e representam muitas centenas de milhares de euros conseguidos em operações financeiras de venda de bens e serviços do Estado:

[[{"fid":"47889","view_mode":"full","fields":{"format":"full"},"type":"media","field_deltas":{"7":{"format":"full"}},"link_text":"ESQUERDA.NET| Visita guiada ao colapso do BES","attributes":{"class":"media-element file-full","data-delta":"7"}}]]

As audições realizadas permitem ter uma ideia do que era a Espírito Santo International (ESI), a holding de topo da pirâmide do Grupo Espírito de onde dependiam os ramos financeiro e não financeiro.

Esse conhecimento é importante porque é da descoberta do endividamento escondido da ESI e dos receios de contágio ao BES e seus clientes que nasce a intervenção do Banco de Portugal, ainda no final de 2013 que culminou com a resolução anunciada em Agosto de 2014.

As audições mostram que já desde os anos 90 que a ESI apresentava problemas financeiros resultantes de investimentos avultados no crescimento de um grupo que se estendia da América do Sul ao Oriente, do negócio agropecuário ao imobiliário. Negócios, às vezes ruinosos (também na área financeira), que muitas vezes não geravam os resultados necessários para pagar os investimentos feitos. No geral, os recursos vinham do crédito tornado acessível pelo nome Espírito Santo e pela existência de um banco na família.

Na década seguinte a situação continuou a agravar-se, sobretudo na ES Resources, a sociedade com sede nas Bahamas que agregava as participações em empresas não financeiras do GES. Para tentar resolver o problema foi criada, em 2009, uma nova ES Resources, com sede no Luxemburgo. Para esta nova holding foram transferidos as empresas boas. Na anterior, a ES Resources Bahamas, ficaram as endividadas. O objetivo? Que a limpeza permitisse à ES Resources Luxemburgo ir ao mercado conseguir investidores externos e, com essas receitas, pagar a dívida que tinha ficado nas Bahamas. Mas depressa perceberam que isso não seria possível, em parte por causa da crise financeira, em parte, provavelmente, por causa da ‘fama’ da ES Resources. Foi então que a ES Resources Luxemburgo passou a chamar-se Rioforte. A ideia mantinha-se: vender a Rioforte a investidores privados e, com esse dinheiro, pagar a dívida do grupo. Mas o objetivo nunca foi cumprido: a Rioforte não foi vendida, e a ES Resources Bahamas continuou a acumular dívida e, com ela, juros.

É este aumento incontrolável da dívida que leva, pela primeira vez, em 2008, à ocultação de passivo na ESI, e também à recusa, por parte de Ricardo Salgado em ‘consolidar’ as contas, ou seja, elaborar um balanço que agregasse todas as empresas e holdings (ou SGPS) detidas pela ESI, entre elas a Rioforte e a ES Resources Bahamas.

É no âmbito do ETRICC que esta dívida escondida ao longo dos anos – os mais de 1.300 milhões de Euros – é finalmente revelada. E com esta revelação é desencadeada uma auditoria às contas da ESI que mostra que o Grupo Espírito Santo estava praticamente falido e com um passivo que ascendia a 8.900 milhões de Euros no final de 2013.

Até agosto de 2013 foi uma subsidiária da Espírito Santo International – ESI (ver esquema aqui). Nesse mês foi vendida por … 1 euro. Porquê?

A 31 de Agosto de 2013 o esqueleto da ES Tourism tinha, grosso modo, o seguinte aspeto:

- Do lado do ativo, a ES Tourism tinha um empréstimo feito à própria ESI no valor de 225 milhões de euros;

- No lado do passivo, a ES Tourism devia 320 milhões de euros relativos a obrigações emitidas e colocadas no mercado através de entidades da Espírito Santo Financial Group

Na prática, a razão de existir da ES Tourism era endividar-se junto de clientes BES (e afins) para depois usar esse dinheiro para emprestar à sua empresa mãe, a ESI. Porque pediu emprestado a juros mais altos que os cobrados pelos empréstimos concedidos, suportou ainda um acréscimo de juros de 3,8 milhões de euros. O resultado? Um capital próprio negativo de 90 milhões de euros.

Por que é que interessava à ESI manter uma subsidiária com estas funções? Por várias razões.

Em primeiro lugar porque já seria difícil à própria ESI ir aos mercados buscar dinheiro. Em segundo porque se o fizesse teria de pagar elevados juros. Desta forma conseguia financiamento barato, e evitava registar grandes perdas ou dívidas no seu próprio balanço: quem registava as perdas pela diferença entre o que pediu emprestado e o que emprestou era a ES Tourism.

Pode dizer-se que esta operação – que não era única – era útil à ESI para ocultar a dimensão da sua dívida. Vender a ES Tourism era só mais um passo que retiraria definitivamente um grande problema das contas da ESI. Faz sentido.

Mas por que é que alguém haveria de comprar a ES Tourism, que estava tecnicamente falida? Por que é que alguém haveria de dar 1€ que fosse por um monte de dívidas a pagar a clientes do BES, e um monte muito mais pequeno de dívida a receber da pouco saudável ESI? (O valor a receber nunca compensaria o montante a pagar). Não sabemos porquê, mas sabemos quem, e isso basta.

O comprador da ES Tourism por 1€ foi a Westby Entrepresis, Ltd.

O dono da Westby Entrepresis, Ltd. chama-se Karl Sanne. Curiosamente o mesmo beneficiário de vários offshores que, há 10 anos, serviam para comprar ações do BES. O que é que liga as duas operações separadas por uma década? A Eurofin.

Em 2002 a PriceWaterhouseCoopers (PwC), auditora do BES, enviou várias cartas ao banco, no sentido de esclarecer dúvidas levantadas pela análise das contas de 2001*.

A primeira prendia-se, imagine-se, com a exposição do BES ao GES (em particular à ESI) que era, em 2001, de 855 milhões de euros. Em 2000, esta exposição tinha atingido os 1169 milhões de euros) .

A segunda dizia respeito a 673,3 milhões de euros de créditos concedidos pelo BES a empresas offshore. As quatro mais importantes:

- Gaunlet Holdings Limited – propriedade de Karl Sanne

- Relcove Finance Limited – propriedade de John Barby, representado por Karl Sanne

- Allord Overseas Limited – propriedade de um antigo membro do governo de Marcelo Caetano exilado no Brasil

- Freybell Corp – propriedade de um adm. não executivo do BES (desconhecido)

Estas entidades usavam os créditos do BES para comprar ações do próprio BES, da PT, da Espírito Santo Resources (parte não financeira do grupo) e da ESI. Segundo a PwC, estes empréstimos pareciam estar fora do normal sistema de controlo do banco, e eram suportados por pouca documentação e garantias, tendo em conta o risco das operações.

Em 2001 (provavelmente por causa de dificuldades no pagamento dos empréstimos) algumas destas entidades foram reestruturadas. Por exemplo, o caso da Gaunlet: a dívida ao BES foi reestruturada e alguns dos ativos vendidos. O produto dessa venda serviu para pagar parte dos juros e capital do empréstimo. As ações (PT e BES) foram transferidas, por sugestão do banco, para uma Sociedade Veiculo detida pela própria Gaunlet. Esta sociedade veículo emitia depois ações, que eram vendidas acima do valor de mercado, e dadas como garantia para os empréstimos do BES. O facto de as ações estarem sobrevalorizadas fazia com que as garantias também o estivessem.

Este mesmo esquema aparece associado à Relcove Finance Limited.

Quando perguntado pela PwC sobre a capacidade dos proprietários destas entidades offshore para honrar as suas dívidas, o BES respondeu que estas eram pessoas com grande riqueza e que acreditava na sua palavra. A auditora não conseguiu no entanto confirmar a sua fortuna.

No total, estas entidades offshore, constituídas com empréstimos do BES, tinham 7% do capital do mesmo BES. Vale a pena recordar aqui a crise no BCP, que ficou marcada por um esquema de compra de ações próprias através de sociedades offshore, muito parecido (à primeira vista) com este que agora conhecemos.

Coincidência ou não, tanto Karl Sanne como John Barby foram diretores da Eurofin, a empresa que, em 2012/2013, aprece envolvida nos esquemas fraudulentos da venda de obrigações BES/GES que levaram à falência do banco.

Resta acrescentar, por fim, que as contas de 2001 acabaram por ser aprovadas pela PwC.

* os dados, nomes e informações utilizados neste post foram mencionados publicamente na reunião da Comissão de Inquérito de 22-12-14.

Foi este o esquema que precipitou a queda do BES ao gerar a necessidade de registar uma provisão de perdas potenciais de 1.250 milhões de Euros, não contemplados na almofada de capital que, um mês antes da intervenção no banco, todos declaravam suficiente.

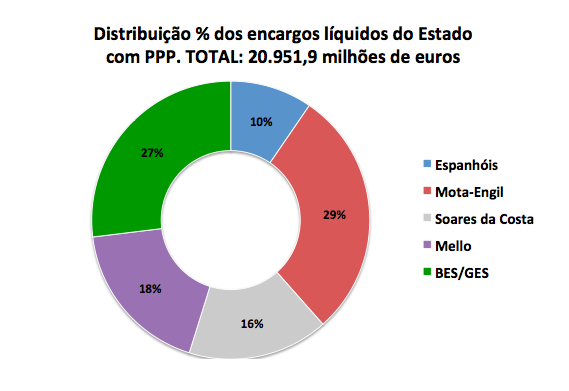

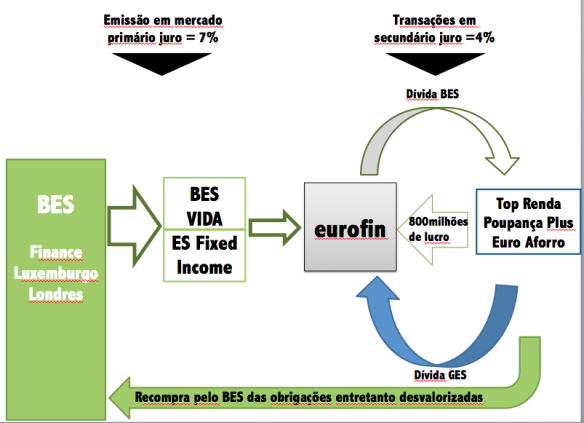

Em benefício da clareza, simplifiquemos a história. No geral as perdas devem-se a um mecanismo básico: desde 2009 (que saibamos) que o BES emitia obrigações, que eram compradas em primeira instância (ou seja, no mercado primário) pela BES Vida, que depois as vendia à Eurofin, que as revendia a clientes BES através de vários mecanismos: colocando-os nas carteiras de investimentos dos clientes; vendendo directamente, entre outros.

Mais tarde, no final de 2013, a BES Vida ter-se-à recusado a continuar a comprar toda esta dívida BES, mas isso é outra parte da história.

Quando, em 2014, o BES entra em problemas, os clientes começam a querer desfazer-se das obrigações BES que tinham em carteira. Querem vende-las, mas ninguém as quer comprar, e por isso as taxas de juro de mercado aumentam. Na prática, quer dizer que os compradores queriam um desconto para ficar com as obrigações: só as compram se forem muito mais baratas, o que geraria uma perda para os seus detentores (para uma explicação do funcionamento das obrigações ver aqui).

Para evitar este processo, que prejudicava a imagem do banco, e cumprir supostos acordos de rendimento (ainda que informais) com os clientes que tinham inicialmente comprado as obrigações, o BES resolve recomprar estes títulos, não ao seu barato valor de mercado, mas por um valor associado ao valor de emissão. Estas operações de recompra geraram perdas para o banco, em 2014, no valor de 311 milhões de euros, com potencial de subida caso os clientes corressem aos balcões.

Há várias questões que se colocam relativamente a estas emissões: por que é que eram intermediadas pela Eurofin? Por que é que, em muitos casos, como em 2009, eram emitidas por valores acima do praticado no mercado (quer dizer que o mercado estava a pedir, por exemplo, 4% de juro para emprestar dinheiro ao BES, mas o BES estava a pagar a 7%)? Quem eram, de facto, as entidades compradoras?

Não temos, por enquanto, respostas para estas questões. É sobre elas que se debruça a audição com Isabel Almeida, directora financeira do BES.

Outro tema, relacionado com este, é a forma como estas mesmas obrigações foram usadas num esquema fraudulento para financiar a parte não financeira do grupo. Será o próximo post.

Até 22 de janeiro de 2014 as emissões de obrigações do BES eram colocadas no BES Vida, como explicado no post anterior. A partir do dia 29 de Janeiro, por desconforto do BES Vida, as obrigações passam a ser colocadas num fundo, gerido pela ESAF, chamado ES Fixed Income.

O esquema circular era em tudo parecido aquele já explicado. O BES, através das suas sucursais no Luxemburgo, em Londres ou nas ilhas Caimão, emitia obrigações que vendia à ES Fixed Income (muitas vezes acima do valor de mercado). Para facilitar o exemplo, assumimos que essa venda é feita por 100€.

Depois, a ES Fixed Income vendia, pelo mesmo preço, essas obrigações à Eurofin.

Esta Eurofin vendia as mesmas obrigações por 170€ (um diferencial de 70%) a clientes do BES, através de três sociedades offshore, geridas pelo Crédit Suisse, chamadas: Top Renda, Poupança Plus e Euro Aforro. Com o lucro da operação, 70€ neste caso, a Eurofin comprava a esses mesmos veículos dívida da parte não financeira (ESI, ESCOM, ES Tourism, EG premium). Na realidade o lucro foi de 800 milhões de euros. No fundo, a Eurofin usava o lucro da venda de dívida BES para comprar dívida da área não financeira aos clientes. Porquê?

Há muitas explicações, poucas certezas. A mais plausível é que se tenha utilizado esse lucro para diminuir a dívida da parte não financeira, transferindo o risco dos clientes para a parte financeira (BES).

Segundo sabemos este esquema decorreu durante todo o ano de 2014, tendo sido descoberto em julho de 2014.

Nota: numa obrigação, a taxa de juro é inversa ao seu preço. Ou seja, quando mais alta a taxa de juro, menos vale a obrigação. É por isso que a Eurofin tinha lucro – comprava a 7% (a obrigação valia menos) e revendia a 4% (a obrigação valia mais). É por isso que o BES enfrentou perdas quando foi obrigado a recomprar estes títulos (já foi explicado no post anterior). Recomprou a 4%, o que representa um valor muito superior ao valor que tinha emitido, que era de 7%, ou ao valor de mercado, que na altura não parava de se degradar).

[[{"fid":"46324","view_mode":"full","fields":{"format":"full"},"type":"media","field_deltas":{"8":{"format":"full"}},"link_text":"“O dono disto tudo passou a vítima disto tudo”","attributes":{"class":"media-element file-full","data-delta":"8"}}]]

ES Bank Panamá (ver localização no grupo aqui). O banco foi estabelecido em 2001, e começou a operar em Março de 2002. O Panamá é um dos paraísos fiscais mais favoráveis à actividade bancária. Para além do grande leque de isenções fiscais que atribui às empresas que aí se estabelecem, tem uma legislação que protege fortemente o segredo bancário .

A par da ESFIL (Luxemburgo), o ES bank Panamá era um dos mais importantes veículos de financiamento do GES, ou seja, da ESI, da ES Resources e outras holdings do grupo. No ETRICC (referente a Setembro de 2013), o ES Panamá era credor da ESI em 446 milhões de euros e da ES Resources em 97 milhões.

Estes eram os maiores devedores do ES Bank Panamá à data da intervenção das autoridades do país, em 17 de julho de 2014.

O banco está desde agosto em liquidação e publicou a lista dos seus maiores devedores. Em primeiro lugar, as entidades do GES (ESI, ES Resources e Rioforte) e o Arsenal Group Ltd, numa carteira de dívida de 947 milhões de dólares (cerca de 830 milhões de Euros, à cotação actual).

Há igualmente referência a quatro devedores privados, responsáveis por uma dívida de cerca de 4.1 milhões de dólares. Vale a pena ver quem são:

- João Alexandre Rodrigues da Silva – que aparece como gerente da Parsuni, sociedade registada na Zona Franca da Madeira, 100% detida pelo BES;

- Alexander Cadosch – antigo colaborador do Grupo Espírito Santo fundador e CEO da Eurofin;

- Nicolo di San Germano – que adquiriu a parte da Eurofin que pertencia à ES Resources até 2009, passando a ser acionista maioritário;

- Cascais Investment Ltd – Sociedade de direito panamiano em que aparece como administradores Edgardo E. Diaz, Ana Maria Vallarino e Fernando A. Gil. Estas pessoas aparecem associadas a centenas de outras empresas (por exemplo a sociedade Pineview Overseas, detentora da Newshold de Álvaro Sobrinho). Serão, em princípio, cidadãos do Panamá que aparecem como testas de ferro em sociedades constituídas no país

Também do lado dos credores do ES Bank Panamá (a quem este deve dinheiro) – o lado do passivo do banco – se confirma o papel que esta entidade tinha, como facilitador dos negócios intragrupo. Destacam-se alguns:

- Jean-Luc Schneider – quadro da ESFG

- Cascais Investments Ltd – ver acima

- Martz Brennan Corporation – Entidade devedora da ESI (508 milhões de euros em 2013), por via dos investimentos Eurofin

- Eurofin Services e Eurofin Securities

- Zyrcan Harthan Corporation – Segundo a imprensa internacional, várias vezes entre 2009 e 2011, o Zyrcan comprou dezenas de milhões de USD em dívida emitida pelo BES, fornecendo liquidez num período em que os mercados estiveram fechados. Estas operações eram feitas frequentemente via Eurofin

- Westby Enterprises – entidade detida por Karl Sanne, personagem associado a veículos off shore investigados em 2001 pela PwC por empréstimos garantidos em parte por acções do próprio BES. Karl Sanne também terá sido director da Eurofin. A Westby comprou, por 1 Euro, a ES Tourism.

- Portugal Telecom – detida parcialmente pelo BES e grande financiadora do GES através de papel comercial da Rioforte.

- Outras entidades do GES/BES: ESI, ES Resources, GES Finance, ESFG,ES Financiére, Banque Privée ES, Jarvis Asset Management, ES Irmãos, BEMS, ES Industrial, Partran, ESF Potugal, Espírito Santo Bank, BES e BIC International Bank.

Não se conhecem os montantes reclamados por estas entidades. A informação disponível apenas distingue entre aqueles que têm direito ao montante integral depositado (até 10.000 USD) e os restantes que estão sujeitos ao que se recuperar das verbas emprestadas pelo banco.

O ES Panamá foi referenciada como tendo sido uma das sociedades usadas para furar o ‘ring fencing’ determinado pelo Banco de Portugal. Para evitar financiar diretamente a parte não financeira, o BES financiava o ES Panamá que, por sua vez, emprestava ao GES.

No final disto tudo, é difícil perceber o propósito deste banco, mas parece que, pelos menos nos últimos tempos, se centrava mesmo em pedir emprestado a pessoas e entidades do GES para depois emprestar a pessoas e entidades do GES.

Fundado em 2002, o BES Angola rapidamente ascendeu a um lugar cimeiro entre os bancos angolanos, com a sua atividade a registar taxas de crescimento difíceis de conceber, mesmo para uma economia em forte crescimento como a angolana.

Olhando para os relatórios do BESA, verificamos que o balanço do banco cresceu mais de 40 vezes entre 2004 e 2013, de 263.9 para 11.341 milhões de dólares, o que corresponde a um crescimento médio de 52% ao ano. Entre 2007 e 2008, por exemplo, a atividade do banco cresceu 6 vezes.

Este crescimento foi, em larga medida, financiado pelo Banco Espírito Santo, aparentemente sem levantar dúvidas ao supervisor português.Em 2008, o banco angolano já reportava a existência de dívida ao BES no montante de 2.263 milhões de dólares (cerca de 1.600 milhões de euros, ao câmbio da altura), quatro vezes mais que no ano anterior. A exposição do BES português à subsidiária angolana era já assinalável e deveria ser questionada não só pelos órgão de controlo interno, mas também pelos auditores externos e, obviamente, pelo Banco de Portugal, o responsável pela supervisão do BES.

Na verdade, segundo sabemos, era já fonte de preocupação dentro do BES. A comunicação social já noticiou e-mails trocados em Março de 2009 entre o responsável pelo controlo financeiro do BES e Álvaro Sobrinho, o responsável máximo do BESA e homem de confiança de Salgado em Luanda. A notícia mostra que a informação sobre o destino dado em Luanda ao dinheiro emprestado pelo BES não era suficientemente clara. Numa das respostas, Sobrinho mostra que tinha a única aprovação necessária – o acordo de Ricardo Salgado.

Em 2012, os empréstimos do BES ao BESA ascendiam a 2.800 milhões de euros e em 2013 subiram para 3.100 milhões de euros. Esta informação era pública, através dos Relatórios e Contas do BESA mas, apesar disso, não há evidências de que o Banco de Portugal tenha agido ou duvidado da sua qualidade.

Com a substituição de Sobrinho, que entretanto se incompatibilizou com Salgado, foi conhecida a situação de falência do BESA. Rui Guerra, o novo responsável do banco, reportou cerca de 5.700 milhões de dólares (cerca de 4.100 milhões de euros) de empréstimos concedidos a figuras próximas do poder de Luanda e, em alguns casos, a empresas ligadas ao próprio Sobrinho.

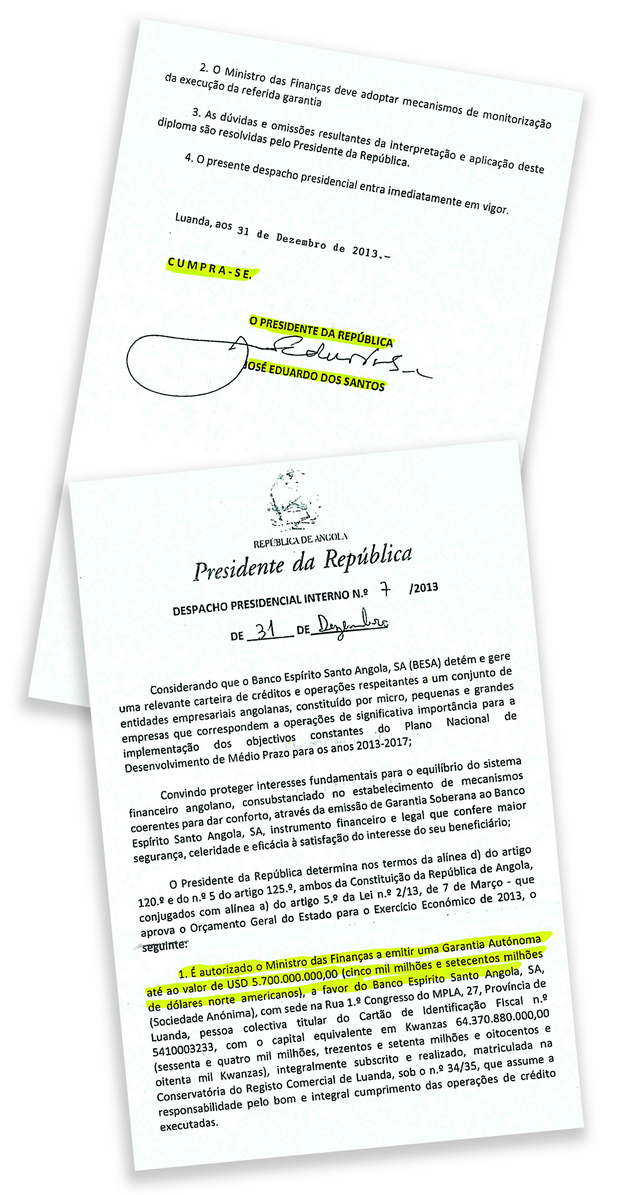

Para não deixar cair o banco, Salgado negoceia, no final de 2013, um acordo com o próprio presidente angolano: o primeiro aumentaria o capital do BESA, em troca de uma garantia do Estado Angolano para assegurar que BESA seria ressarcido dos créditos incobráveis até 5.700 milhões de dólares.

Embora esta garantia não assegurasse o pagamento da dívida do BESA ao BES – apenas o pagamento dos empréstimos concedidos pelo BESA a empresários angolanos – ela foi aceite como boa, e todos – reguladores e auditores – escolheram não ver o elefante no meio da sala. O BES nunca constituiu provisões para o que era uma das suas maiores exposições a um único devedor, a KPMG não o referiu na sua validação das contas do BES, e o Banco de Portugal nada disse sobre o assunto, apesar de, nessa altura (final de 2013) já estar a par de muitos dos problemas do BES. Mais que isso, desde 2012 que o montante emprestado pelo BES ao BESA excedia aquilo que o próprio Banco de Portugal impunha em termos de concentração de devedores.

No início de julho de 2014 já se sabia que o BESA estava em maus lençóis e, no dia 27 de julho, o Banco de Portugal recebe uma carta do Banco Nacional de Angola com um aviso: os créditos vão ser reestruturados e uma parte não será paga.

Se os esquemas das obrigações e a exposição ao ramo não-financeiro foram oficialmente a razão para se revelar insuficiente a almofada de capital que, até poucos dias antes da divulgação das contas, todos anunciavam suficiente para tornar desnecessária a intervenção no BES, logo no dia 3 de Agosto o anúncio da resolução pelo Banco de Portugal clarificou o que já era claro pelo menos desde o final de 2013, os créditos ao BESA eram irrecuperáveis.

Com a resolução do BES o governo de Angola cancelou a garantia e, em Outubro, procedeu à reestruturação do BESA. Dos 3.300 milhões de euros devidos, o banco angolano apenas reconhece cerca de 660 milhões (329 milhões a reembolsar em 18 meses, outro tanto em 10 anos). A participação do BES no capital do banco angolano (55%, avaliados em 273 milhões de euros) é reduzida para 9,9%, cerca de 54 milhões de euros.

Ou seja, no total e se tudo correr bem, a aventura angolana de Salgado & Sobrinho, redundou num buraco de mais de 2.800 milhões de euros. Um elefante que ninguém viu mas que estava, pelo menos desde 2012, mesmo no meio da sala.

Para um futuro próximo, a promessa de um texto sobre a resolução e forma de contabilização das perdas no ‘Novo Banco’.

[[{"fid":"46782","view_mode":"full","fields":{"format":"full"},"type":"media","field_deltas":{"6":{"format":"full"}},"link_text":"Álvaro Sobrinho garante que paradeiro do dinheiro do financiamento ao BESA é con","attributes":{"class":"media-element file-full","data-delta":"6"}}]]

Álvaro Sobrinho veio à comissão de inquérito dizer que o dinheiro emprestado pelo BES ao BES Angola nunca saiu, afinal, de Portugal.

Fugindo ao detalhe que a questão exigia, Sobrinho explicou que os 3.300 milhões de Euros emprestados ao banco angola que geriu até 2012 estavam em Portugal por duas vias:

- Porque 1500 milhões foram para o BESA comprar, em 2008, obrigações do tesouro angolano. O Estado angolano depositou o valor da venda numa conta em Portugal;

- Porque o BESA prestou uma espécie de garantias aos importadores angolanos de produtos exportados a partir de Portugal e que, quando os importadores falharam, o BESA teve de respeitar essas garantias pagando, sem receber, essas verbas ao banco dos exportadores, quase sempre o BES.

Vamos explorar aquilo que Sobrinho não explicou.

Comecemos pelo primeiro ponto. No final de 2013, o BESA apresentava nas suas contas a exposição a títulos do governo angolano no total de 686 milhões de euros (em 2012 tinham sido 908 milhões). Mesmo que esse montante – ou até mais, como parece que acontecia – estivesse depositado em Portugal, as obrigações pertenciam, de facto, ao BESA. Essas obrigações eram usadas, pelo BESA, como garantia para ir buscar dinheiro emprestado ao BNA (banco central de angola) e assim aumentar a sua capacidade de fazer créditos em Angola.

No segundo ponto, Sobrinho referiu-se aos créditos documentários – uma espécie de garantia de pagamento ao exportador, usada quando não existe uma relação de confiança com o importador. Através destas operações o importador pede ao seu banco (no caso um comprador que angolano recorria ao BESA) que garanta perante o banco do exportador (um vendedor português, cliente do BES) que aquilo que está a comprar vai ser pago.

O que Sobrinho veio dizer é que uma grande parte do dinheiro emprestado pelo BES ao BESA serviu para o banco angolano pagar a exportadores portugueses e, assim, teria ficado em Portugal. Aceitando como verdade que todo o dinheiro que não tinha servido para comprar obrigações estava neste tipo de garantias, o BESA substituiu importadores angolanos incumpridores num montante não distante de 2.600 milhões de Euros.

Para se perceber o exagero deste número temos de nos socorrer, novamente, das contas do BESA. A maior exposição do BESA em créditos documentário foi reportada no balanço de 2013. Era de 372 milhões de euros.

Embora o balanço seja apenas uma fotografia em final de ano (ou seja, não mostra as operações que se fizeram ao longo do ano) é muito difícil conceber que uma carteira de créditos documentários desta ordem desse origem a perdas de 2.600 milhões de Euros. E se, de facto, deu, então temos de perguntar por que é que as provisões para créditos de cobrança duvidosa nunca atingiram valores superiores a 400 milhões de euros.

De qualquer das formas, seja a tese mentira – e o dinheiro tenha ido para outros lados-, ou verdade – e a incompetente distribuição de crédito tenha gerado perdas deste montante – o dinheiro foi sempre concedido a partir de angola (se o gastaram, ou não, a importar de Portugal, ou o colocaram em offshores é irrelevante para esta história).

Incompetência ou mentira, ou uma combinação de ambas. O problema não é ter emprestado dinheiro a Angola. É ele ter sido gasto de forma potencialmente danosa e fraudulenta. A lista dos empréstimos abrangidos pela garantia do governo de Angola é, assim, uma peça fundamental para trazer a esta comissão de inquérito a verdade que Sobrinho não lhe dispensou.